La segunda muerte del neoliberalismo

Los tartamudeos de la historia a menudo acaban en farsa, pero no siempre ocurre así. La secuencia abierta en 2008 fue trágica. La mayor crisis financiera desde 1929 precipitó a las economías del Atlántico Norte en una gran recesión cuya onda expansiva culminó, en el flanco izquierdo, en el bloqueo monetario de Grecia y la rendición de Syriza y luego, en el flanco derecho, con el giro de una serie de países, incluidos Estados Unidos y Gran Bretaña, del centro extremo a un nuevo tipo de nacionalismo.

La secuencia abierta en la primera mitad de 2020 es ya un cataclismo mundial que afecta a nuestros sistemas sociales y políticos en su globalidad. En respuesta a la epidemia de COVID-19, «el gran encierro», como lo ha llamado el FMI, ha precipitado una dislocación simultánea de las relaciones fundamentales del capitalismo globalizado. Caída del PIB, desempleo, explosión de la pobreza, retroceso del comercio internacional, congelamiento de las inversiones… De marzo a mayo, en el espacio de tres meses, estas variables se degradaron a una velocidad inaudita, con mucha mayor rapidez y mucha más fuerza que en la década anterior.

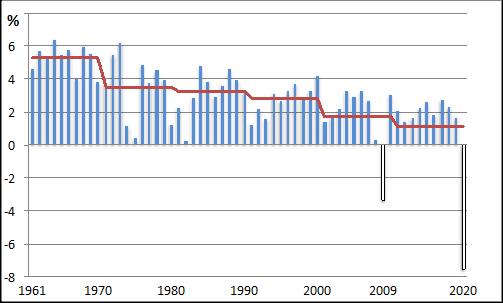

En 2009, el PIB mundial cayó un 0,5% y debería caer un 6% este año. Para la OCDE en su conjunto, la disminución será del 7,5% (Figura 1) e incluso del 11,5% para los países de la zona euro. El retorno al nivel de producción de 2019 no se espera hasta 2022, y aún solo en el caso de que no haya una segunda ola de la epidemia.

La violencia del frenazo fue una gran bocanada de aire para los ecosistemas. Pero para el sistema capitalista es un shock tal que cualquier forma de recuperación ahora solo podrá ser caótica, frágil y prolongada. Mientras tanto, las apariencias de normalidad mercantil siguen pendientes de una intervención de los poderes públicos cuya amplitud evoca en ciertos aspectos las economías de guerra .

Desde un punto de vista económico, COVID-19 es, por lo tanto, un acontecimiento de una extraordinaria importancia. Sin embargo, las turbulencias en las que nos hemos precipitado no se limitan a este dramático momento. Los datos dan fe de una larga tendencia a la baja de la tasa de crecimiento desde la década de 1960. Década tras década, la gran fatiga del capitalismo se agrava. Brutalidad del acontecimiento, tenacidad de la larga ralentización: es a la luz de esta doble perspectiva como debemos pensar la coyuntura.

Figura 1: Crecimiento del PIB en los países de la OCDE desde 1961: datos anuales y medias por decenios (OCDE, pronóstico para 2020).

Global en lo neoliberal

No hay una «buena dirección» para abordar a un monstruo así, pero como tenemos que tratar de orientarnos, comencemos por lo que sabemos: el neoliberalismo, el campo de batalla que abarca y la forma en que el seísmo actual está reconfigurando el terreno. La hipótesis que quiero defender es que esta crisis sanitaria que se ha convertido en una catástrofe general marca la segunda muerte del neoliberalismo.

El principio de legitimación ideológica del neoliberalismo es la idea de retribución en función del rendimiento en el contexto de la competencia. Durante la última década, este mito movilizador seguía gesticulando. En países como Francia, el registro de la austeridad y el de la Start-Up nación producían incluso una aceleración de las reformas. Hoy, en ciertos aspectos, el mundo macroniano de después recuerda furiosamente al de antes. En nombre de la protección del empleo, Muriel Penicaud promueve una epidemia de bajada de salarios en el marco de los acuerdos de rendimiento colectivo a nivel de las empresas. Al mismo tiempo, los bricolajes de contabilidad del gobierno tienen el efecto de cargar al máximo la barca de la deuda de los organismos de protección social para que sean más frágiles. En resumen, el aumento de la mercantilización de la relación salarial permanece en el orden del día.

Sin embargo, si ampliamos el foco, es difícil no ver que el shock viral ha acelerado el desplazamiento de las imposiciones estructurales en las que se mueve la acumulación de capital.

El núcleo de lo que Quinn Slobodian llamó ordo-globalismo es la libre circulación de los capitales. A principios de la década de 1970, ante un imponente bloque socialista y una ola conquistadora de descolonización, la prioridad para las y los defensores del capitalismo era su salvaguarda. A sus ojos, esto requería anclar a las naciones en un orden internacional, cuya piedra angular debería ser proteger los derechos y libertades de las y los inversores.

Las y los neoliberales de la escuela de Ginebra inspiraron así un sistema de gobierno de varios niveles. La economía globalizada se apoya en una infraestructura institucional que ha crecido considerablemente desde la década de 1980 a través de la acción de la OMC, el FMI, el Banco Mundial, la Unión Europea y, en general, por la creación de densas redes legales formadas por tratados de libre comercio, acuerdos de protección de inversores, acuerdos de propiedad intelectual y tribunales de arbitraje internacional. El efecto de esta construcción es aislar el juego económico de la toma de decisiones democráticas y mantener a distancia de las lógicas estatales soberanas un espacio autónomo para la valorización del capital a escala mundial.

Esta mutación en el orden internacional ha sido acompañada y reforzada, a escala nacional, por las llamadas políticas neoliberales que descansan en dos pilares. El primero es un aumento de la competencia, que se logra a través de la desregulación y la apertura de los mercados nacionales, incluidos los mercados financieros, a la competencia extranjera. El segundo es una restricción a la capacidad de acción de las autoridades públicas. Amputado de una gran parte de sus capacidades económicas estratégicas por las privatizaciones, el Estado también ha visto reducido su margen de maniobra presupuestario por la institucionalización de su dependencia financiera respecto a los mercados.

Un giro de 180º en dos actos

Produciéndose una década después de la gran crisis financiera, la crisis del COVID-19 socava seriamente este distanciamiento entre el orden capitalista globalizado y el orden político estatal nacional. El problema no es que un exceso de intervención estatal habría llegado a obstaculizar el funcionamiento autónomo del reino económico. Más bien, está sucediendo lo contrario.

Después de 2008, la incapacidad de los mercados financieros para gobernarse a sí mismos exigió la movilización general del poder soberano monetario y presupuestario. Como consecuencia, la década de 2010 estuvo marcada con el sello de asistencia en materia de finanzas, los mercados conservaron una apariencia de funcionamiento normal solo a costa de una adicción a los esteroides monetarios proporcionados por los bancos centrales.

En 2020, es el surgimiento de un imperativo sanitario lo que hace posible hacer la experiencia traumática de que, cuando es realmente importante, cuando ocurre un acontecimiento general, los mercados no sirven para nada. Con el COVID-19, la lógica competitiva es atrapada en flagrante delito de no pertinencia integral. Individuo vulnerable o grupo aeronáutico transnacional, cada cual busca la protección del Estado.

El 29 de marzo, un lívido Boris Johnson, aislado detrás de su cámara de escritorio, rindió homenaje a las y los cuidadores y concluyó “Existe la sociedad«. Diciendo exactamente lo contrario que Margaret Thatcher, confirma el final de un período. La bestia neoliberal era correosa, ya no lo es. Obviamente, el hecho de que este decreto fue formulado por un Primer Ministro conservador británico es elocuente. Significa algo que es a la vez muy simple y muy problemático para la izquierda. Para el capital hay un futuro más allá del neoliberalismo.

Es con esta idea en la cabeza de un capitalismo de después del neoliberalismo como debemos abordar la nueva coyuntura cuyas coordenadas principales son los límites del activismo de los bancos centrales, el retorno del endeudamiento como una cuestión esencial y las consecuencias de la suspensión de la regulación competitiva.

La crisis financiera no tuvo lugar

El centro de gravedad de la gestión sistémica se ha desplazado con la inversión de la relación de dependencia entre mercados financieros y poderes públicos. Ya no son principalmente los mercados financieros los que asignan recursos y sancionan, sino los Estados y los bancos centrales que apoyan a los actores económicos aliviando la presión presupuestaria gracias a condiciones crediticias hiper acomodativas y una distribución masiva de recursos financieros y garantías públicas.

Los bancos centrales instruidos por el precedente de 2008 se han apresurado a sacar la artillería pesada. Desde mediados de marzo, la Reserva Federal de los Estados Unidos se embarcó en un programa ilimitado de recompra de acciones (deuda pública, deuda corporativa, deuda inmobiliaria, deuda de los gobiernos locales, etc.). En Europa, después de un descontrol inicial que durante unos días entregó a los italianos atónitos a los especuladores, el BCE ha tomado el mismo camino. Su programa de recompra de deuda de gobiernos y empresas muy grandes supera el billón de euros, lo que aún representa el 8% del PIB de la zona o también alrededor de 3000 euros por habitante. A esto se añaden múltiples canales de apoyo a los bancos, incluida una relajación de las exigencias reglamentarias.

Si, a diferencia de 2008, el desencadenamiento de la tormenta COVID-19 no puede atribuirse directamente a los mercados financieros, estos obviamente no ayudaron a contener el choque. Por el contrario, su estabilización requirió una intervención aún más masiva y más rápida. La ley de Minsky de aumento paralelo de la inestabilidad financiera y de la intervención pública necesaria para contenerla, se confirma por tanto con este nuevo episodio.

Mientras las economías se hundían en la depresión, es particularmente sorprendente que el krach del mercado de valores de marzo no continuara. Los mercados bursátiles incluso encontraron en junio un nivel de valorización cercano al, muy alto, alcanzado a principios de año, después de una década de aumento continuo.

Este rebote a contratiempo es la consecuencia directa de la intervención masiva de los bancos centrales. En un mundo donde la actividad está colapsando, los bancos centrales son el seguro a todo riesgo para las y los inversores. Protegen el patrimonio financiero al apoyar directa e indirectamente el valor del conjunto de los activos financieros. Proporcionan una ante-validación política del capital ficticio; los beneficios esperados para el futuro son de alguna manera garantizados por el soberano.

Dos mecanismos están en marcha. Primero, al comprar deuda una y otra vez sin prestar demasiada atención a la calidad, los bancos centrales se aseguran de que las grandes empresas no tendrán problemas de tesorería en el medio plazo. Luego, al secar los mercados de deuda y llevando los rendimientos al rojo, hacen que los inversores se trasladen a los mercados de valores, lo que respalda mecánicamente los precios de las acciones. Y la comunidad financiera planea pedir más. En Japón, el banco central ya posee más del 8% de la capitalización bursátil del país y, el año pasado, sintiendo la llegada de malos vientos, el fondo de inversión Blackrock abogó por que el BCE comprara acciones directamente. Después de todo, ¿con qué podrían soñar los accionistas mejor que con saber que sus activos son respaldados sin mediación por los bancos centrales?

Deshacer la deuda

Por supuesto, lo que distingue 2020 de 2008 es que esta vez los poderes públicos han tomado el control de lo esencial de la vida económica y ya no solo del sector financiero. En abril, en el apogeo del confinamiento, Emmanuel Macron hizo una constatación sin adornos sobre este tema:

“Hemos nacionalizado los salarios y el P&L [ganancias y pérdidas] de casi todas nuestras empresas. (…) El desempleo parcial significa la nacionalización de los salarios. Todos los planes de garantía o ayuda, el fondo alemán de 50 mil millones, o el fondo francés de 20 mil millones para comerciantes y otros, significan una nacionalización de las cuentas operativas de comerciantes y empresarios «.

Para evitar la evaporación, el capitalismo ha sido así, de alguna manera, suspendido; el sistema vive a costa del Estado. Y esto está lejos de haber terminado. En Francia, como en Estados Unidos e incluso en Alemania, la patronal reclama a grito pelado más apoyo y adopta un argumento impecablemente keynesiano, como el presidente de Medef Geoffroy de Bezieux:

“El endeudamiento de los Estados ciertamente va a aumentar. Pero sin un estímulo masivo, la contracción de la economía amplificará aún más la deuda, ya que habrá menos ingresos fiscales. Apostamos por que pagaremos la deuda al recrear riqueza, no dejando que la economía se hunda”.

Olvidada la analogía falaz entre el presupuesto familiar y el presupuesto estatal, debemos dejar que el déficit público se dispare porque, por su efecto estimulante de la economía, hace posible reducir la deuda.

La cuestión de la deuda es candente porque el mundo en su conjunto está en un nivel de deuda mucho más alto que en 2008. Zambia, Ecuador, Líbano, Ruanda y Argentina son solo los primeros nombres en la lista de países en desarrollo al borde de la suspensión de pagos. Pero el problema también se plantea en los países ricos. Los Estados de la OCDE cuyas finanzas aún soportan los estigmas de 2008 experimentarán índices de deuda superiores al 120% del PIB, un nivel no visto desde la Segunda Guerra Mundial. Los actores privados también están expuestos. Hogares, muchos de los cuales se ven estrangulados por el aumento del desempleo, pero también las empresas. Éstas se han aprovechado de tasas de interés muy bajas en los últimos años y ahora se acuden apresuradas a las líneas de crédito abiertas y garantizadas por las autoridades para hacer frente a la caída de la actividad.

Tal aumento del endeudamiento implica que la economía ya no se enfrenta a dificultades temporales para acceder a la liquidez, sino más bien a un problema estructural de solvencia, es decir, la imposibilidad de pagar las deudas. Como dice el director ejecutivo de Fidelity, un importante fondo de gestión de activos, los recursos necesarios para reembolsar los fondos públicos que las empresas han recibido de los gobiernos o los bancos centrales son tan grandes que la deuda “va o bien a ser pasada a pérdidas y ganancias, o bien a figurar en el balance, donde tendrá un efecto deprimente «. Las finanzas exigen que borremos la deuda de las empresas, so pena de depresión.

El debate sobre la cancelación de la deuda de los Estados, los hogares y las empresas que ya era central después de 2008 vuelve hoy con un vigor redoblado, pero con líneas divisorias que se han movido.

François Villeroy de Galhau, el gobernador del Banco de Francia está obligado a decir que «habrá que devolver este dinero», algún día, después de la emergencia sanitaria, después del relanzamiento económico y la reanudación de la actividad… Pero, si el JDD (el periódico Le Journal du Dimanche) eligió hacer de esta oración el título de su artículo, el corazón no está ahí. En la OCDE, la verdadera fábrica de las políticas neoliberales de las últimas décadas, ya no se cree en ello. Laurence Boone, el economista jefe de la institución considera lo impensable:

“que el apoyo presupuestario se financie mediante un aumento permanente en la masa monetaria, creada por los bancos centrales, que podría reemplazar a los programas financiados por la deuda. Este enfoque no debería generar temor a la inflación mientras el crecimiento permanezca por debajo del potencial y se respete la independencia del banco central. Y tranquilizaría a los mercados sobre la capacidad de los gobiernos para apoyar la economía. »

Habría, por tanto, dinero mágico. Este argumento ya no es prerrogativa de solo los partidarios de la Modern Monetary Theory (teoría monetaria moderna). Desbloquear recursos para la lucha contra la pandemia, facilitar la asistencia a domicilio (cancelación de deudas, suspensión de facturas, ingresos de reemplazo, etc.), emplear a personas en paro, etc. «¿Pero cómo pagará el gobierno todo esto?», finge preguntar Pavlina Tcherneva:

“No sería necesario que hubiera una pandemia o una guerra mundial para recordarle a la gente que el gobierno de los Estados Unidos se autofinancia. Las instituciones financieras públicas de los Estados Unidos, el Tesoro y la Reserva Federal de los Estados Unidos, velan por que se paguen todas las facturas del gobierno, sin hacer preguntas”.

Para Boone como para Tcherneva, en los países ricos, aquellos cuyos gobiernos están endeudados en su propia moneda, la deuda pública no significa en sí misma una presión sobre el gasto público. Las únicas limitaciones son las de los recursos realmente disponibles: las capacidades, el stock de materiales y maquinaria, el estado del medio ambiente, la calidad de los procesos políticos y sociales … Por lo tanto, es muy razonable argumentar a favor de monetización de la financiación de la economía, ya sea en forma de cancelación de la deuda pública por parte del banco central europeo o incluso aportaciones directas de dinero a las y los ciudadanos o también una moratoria temporal sobre el endeudamiento de los hogares y empresas.

El regreso de lo político reprimido

Si el neoliberalismo es derrotado, lamentablemente no lo es bajo los golpes de movilizaciones sociales victoriosas. Es un colapso interno, el regreso de lo político reprimido que sus fanáticos esperaban dejar de lado.

Sin duda, el acto más sintomático es la decisión del tribunal constitucional alemán sobre el programa de recompra de acciones del BCE. Al exigir al BCE que demuestre de manera sustancial que «los objetivos de política monetaria perseguidos por el PSPP [programa PSPP: un programa de adquisición de bonos soberanos en los mercados secundarios ndt] no son desproporcionados en relación con los efectos de política económica y presupuestaria resultantes del programa”, el tribunal demanda lo imposible. La política monetaria no es separable de la política económica en su conjunto, porque las decisiones monetarias tienen efectos considerables en el empleo, la remuneración del ahorro, las finanzas públicas, el valor de los activos financieros, las desigualdades. Es cierto que esta decisión se inspiró en consideraciones conservadoras, pero la lógica del juicio es implacable: un banco central independiente no podría hacer política. Por lo tanto, una de dos cosas: o el banco debe reducir considerablemente su intervencionismo; o su acción debe estar sujeta a deliberación democrática. Como la primera opción es impensable en el contexto actual, es la independencia del banco central, uno de los más hermosos trofeos de las y los neoliberales, el que se vuelve a encontrar en el banquillo.

En el futuro inmediato, esto obliga a las instituciones europeas a realizar un peligroso ejercicio de montaje para encontrar márgenes de acción. La posibilidad de un plan de recuperación a partir del presupuesto europeo resulta en parte de esta situación de debilitamiento jurídico de la acción del BCE. Conduce a contemplar un aumento de poder fiscal y, por lo tanto, un aumento de poder político de la UE. Incluso si esta eventualidad sigue siendo incierta y la amplitud del movimiento sigue siendo limitada, el tabú de la mutualización ha caído del otro lado del Rin, lo que constituye un primer paso en el único camino que permite escapar de la dislocación de la Unión[1].

Paralelamente, un discurso sobre la soberanía económica se hace oír cada vez con más fuerza. Después del nacionalismo desacomplejado de Donald Trump, la Unión Europea moviliza a su vez la retórica de la amenaza china para defender sus intereses. Por razones de seguridad nacional o para salvaguardar la capacidad industrial, se imponen restricciones a la inversión extranjera, un obstáculo para la libre circulación de capitales, y la participación pública en empresas estratégicas es cada vez más frecuente. Al mismo tiempo, y a medida que las disputas comerciales se multiplican, las y los industriales exigen la implementación de un impuesto al carbono en las fronteras.

Más anecdóticas pero reveladoras, las palomas, los empresarios e inversores digitales franceses que protestaron contra los impuestos bajo Hollande ahora están pidiendo a gritos dinero público: su plan de redirección exige que el estado intervenga vigorosamente con inversiones en infraestructura, inyecciones de capital, pedidos públicos y un amplio programa de formación de la población.

Detrás de estos virajes hay una desorientación real de las clases dominantes. Una vez que los mercados financieros ya no son capaces de ser el cuartel general de la coordinación económica, las señales de precios que emiten ya no pueden pretender reflejar el rendimiento bajo la presión de la competencia. Es todo el edificio ideológico neoliberal el que se está desmoronando y el Estado está resurgiendo como una gran figura coordinadora.

Después del neoliberalismo

La secuencia abierta en 2008 continúa hasta hoy. Es la crisis del capitalismo neoliberal . Una gran crisis que constituye un momento intersticial entre dos configuraciones político-económicas. Los primos estadounidenses de la escuela de regulación hablan a propósito de estas configuraciones de estructuras sociales de acumulación ESA (Social Structure of Accumulation-SSA). Una estructura social de acumulación debe, en un sistema capitalista, promover eficazmente la realización de ganancias: las instituciones garantizan el crecimiento económico, en particular mediante la estimulación de la demanda y estabilizan las relaciones entre las clases.

La gran crisis del capitalismo neoliberal es la de los límites de la regulación dominada por mercados financieros globalizados. La situación de los últimos meses exacerba un dilema ya manifiesto en la última década en los debates sobre el gran estancamiento. Por un lado, como explica un administrador de fondos de inversión a sus accionistas, «el capitalismo sin bancarrota es como el catolicismo sin infierno”, en otras palabras, los mercados solo pueden ser eficaces si existe una amenaza creíble de fracasar. Sin embargo, lo que las ayudas masivas a las empresas, el acceso ilimitado al crédito y las medidas monetarias excepcionales hacen precisamente es suspender la disciplina competitiva. Privado del mecanismo de regeneración de la destrucción creativa, el capitalismo se puebla de empresas zombis con productividad estancada.

Por otro lado, la restauración de la disciplina de mercado es inconcebible: si bien muchas empresas están hoy al borde de la bancarrota, cualquier aumento de los tipos o endurecimiento de la presión presupuestaria precipitaría el sistema a un encadenamiento de bancarrotas y depresión cataclísmica

Desde el punto de vista neoliberal, los años 2010 fueron un período de espera preocupada con la esperanza de que esta contradicción pudiera superarse gracias a un renacimiento del dinamismo. La crisis actual marca el final de tales fantasías. No se sale de una crisis estructural sin una importante reestructuración institucional. El precio a pagar para superar simultáneamente la esclerosis y la amenaza depresiva es tocar la centralidad de los mercados financieros, es decir, el corazón de la lógica neoliberal. Lo que está en juego en este momento es la definición de un nuevo régimen de regulación económica en el que los Estados encuentren, según su posición en la cadena imperialista, un papel central en detrimento de los mercados financieros.

Como conclusión de The rise and fall of Neoliberal Capitalism, (El ascenso y la caída del capitalismo neoliberal), un trabajo publicado en 2015, David Kotz subraya que Estados Unidos ya experimentó a principios del siglo XX y luego en la década de 1930 fases de alternancia entre formas liberales y formas dirigidas de capitalismo. Según su lectura, hoy estaríamos en una fase así. Frente al callejón sin salida de la configuración neoliberal, el escenario más probable es el de un reordenamiento institucional que conduzca a la formación de una regulación socioeconómica neo-dirigista. Contempla tres escenarios: una ruptura eco-socialista que auguraría un nuevo modo de desarrollo, un renacimiento socialdemócrata que conduciría a una reducción de las desigualdades, pero que chocaría con los límites ecológicos del productivismo o bien una re-regulación dominada por el capital, de la que un fordismo de derechas es una figura posible…

La posibilidad de una re-regulación del capitalismo por parte de la derecha sigue siendo difícil de comprender. Sin embargo, es posible arriesgarse a dos observaciones.

En primer lugar, debe tenerse en cuenta que la re-regulación no implica, como tal, ningún tipo de tendencia progresista. Los daños del neoliberalismo a las condiciones de empleo tendrán un impacto duradero. La mercantilización de la relación salarial puede incluso continuar aumentando, aunque el sector financiero fuera más supervisado, el crédito fuera redirigido hacia usos productivos y el comercio internacional estuviera más controlado. El nacionalismo económico también puede ser instrumental en un intento de desactivar el conflicto de clases que debilitaría aún más los derechos sociales.

En segundo lugar, el resurgimiento de la intervención estatal lleva las semillas de una intensificación del conflicto político. En efecto, si bien la lógica del neoliberalismo tiende a ocultar los mecanismos económicos detrás del fetichismo de los intercambios mercantiles, la intervención pública los hace más directamente transparentes. Un mayor autoritarismo en las escenas nacionales y un resurgimiento de conflictos geopolíticos interestatales, preparados por desequilibrios internacionales masivos, pueden ser así subproductos del neodirigismo. Y así es como el internacionalismo y las batallas democráticas recuperarán el filo anticapitalista del que el neoliberalismo les había privado.

https://www.contretemps.eu/covid19-seconde-mort-neoliberalisme-durand/

Traducción: Faustino Eguberri para viento sur

Notas:

[1] Por supuesto, el autoritarismo antisocial se mantiene puesto que el acceso a los fondos europeos estaría condicionado a medidas de competitividad. Aquí encontramos de nuevo la idea de un arreglo de naturaleza contractual evocado ya en 2012 en el informe Van Rompuy que propuso que «las reformas estructurales [sean] apoyadas con medidas de estimulación financiera y [den] lugar a transferencias temporales a favor de los Estados que sufren de debilidades estructurales excesivas”.